当記事では28歳の会社員が実践している資産運用に対する個人的な考えとなります。私は機関投資家でもFP(所謂、金融関連の専門家)でもないので、鵜呑みにせず参考程度にお読みください。

私の資産運用歴

投資を始めたきっかけ

プロフィールページにも記載しておりますが、私が投資を始めたのは2017年(21歳)の頃です。始めたきっかけは、※1“インカムゲイン”が欲しいと考えたからです。なぜインカムゲインが欲しいと思ったか。それは「初任給の総支給額と差引支給額が思ってたより乖離している」と思い、給与以外の収入の柱を持ちたいという考えからです。

※1:株の配当、投資信託の分配など保有しているだけで得られる収益

投資信託を始めたきっかけ

この時の私は「インカムゲイン=配当金」のイメージしか無く、速攻で楽天証券の証券口座を開設しました。そして早速株券の購入を試みましたが、単元の考えを持っておらず銘柄によって※21株〜1,000株単位でしか取引できないことを知り、「そんな金ないわ」と現物の株取引は一旦断念しました。

※2:2018年10月1日に単元は100株に統一されました。また、楽天証券では2023年4月に単元未満株取引が始まり、1株単位から取引が可能となった。(配当:有 優待:銘柄毎の条件を満たせば有 名義:本人 議決権:無)

そこで目を付けたのは「投資信託」です。投資信託も配当金と同じような分配金を出すファンドがあることを知り早速調べてみることに。すると、「子供の小遣い程度で取引できるんか」と思い直ぐにファンド選びを始めた。

ファンド選びと失敗

ただ、金融知識なんて微塵も無い私にとってファンド選びは「何に投資したらいいん?」という考えに陥ってしまいます。それもそう、義務教育で金融に関する知識なんて教わった覚えがないからです。せいぜい、中学社会で「株取引」と「債権取引」について聞いたことがあるくらいです。

存在だけ知っていたところで何の役にも立たず、結局「俺は分配金が目的や。よし、毎月分配型で絞ろう」という考えだけで選ぶことに。今思えば「ハズレしかないと言っても過言では無い条件のもと選んでたな」と思います。まさに祭りくじ。

そんなこんなで選んだファンドは「日本アルファカルテット」と呼ばれるファンドです。ご存じの方いらっしゃいますかね。世の中は「オルカン(VT)」or「SP500(SPY)」がで盛り上がっているので知らない方のほうが多い気がします。

このファンドは毎月分配金が発生するファンドになりますが、※3デリバティブが絡み信託報酬が1.9%程あります。まぁ間違いなく今の私は選ばないファンドですね。結局このファンドは塩付けで2017年〜2024年の約7年間持っており、日経最高値もありプラスで解約することはできました。

※3:デリバティブ取引とは、金融商品(デリバティブ)の取引のこと。主に、先物/オプション/スワップ取引のこと。

その他にも、ブラジル株式ファンドや為替ヘッジファンドも購入してました。こっちは最終的に30%マイナスくらいだったと思います。

資産運用に対する私の考え

冒頭にも書きましたが、あくまで今の私の考えです。もちろん、投資の正解ではないです。投資に対する他人の考えの1つとしてお読み頂けると幸いです。

資産運用の目的

私が資産運用(投資)を行なっている理由は主に次の2点です。

- 中長期(数年〜30年<定年直前>)先の資産残高を増やすため

- 投資経験を積むため

中長期で資産残高を増やす理由

結論は「老後の生活のため」と「還暦までの生活に余裕を持つため」です。

まず皆様は会社員の年金って大体どのくらいになるかご存じでしょうか。よければご自身でお調べ頂きたいのですが、一例をご紹介。

■老齢基礎年金について

昭和31年4月1日以前生まれの方は、満額で年81万3,700円(月6万7,808円)

昭和31年4月1日以降生まれの方は、満額で年81万6,000円(月6万8,000円)

ただし、学生納付特例などで未納期間があると減額される。追納がない場合は月当たり3,400円が減額

■老齢厚生年金について

「生涯平均年収 × 加入年数 × 0.005481」で年額が算出される。例えば、、、

- 専門卒業後、21歳〜65歳まで45年間加入

- 初任給:300万円

- 定年時:700万円

- 毎年の昇給額が一定額であった場合、生涯平均年収は500万円となる。

この前提条件の場合だと、

500万円 × 45 × 0.005481 = 1,233,225円

となります。これに、老齢基礎年金の満額である81万6,000円を加算すると

2,049,225円となります。12で割ると約17万円になり、これが月額になります。

正直、現代の貨幣価値であれば問題なさそうですが、貨幣価値は時間と共に落ちていきます。(俗に言うインフレ)なので、私個人の生活水準的には「年金+60万(月5万)」あれば多少安心するかなという考えを持っています。

年額60万円を資産所得で賄うには、最低でも引退時の※4金融資産が1500万円必要になりますね。なので、今のうちから徐々にインデックスファンド等に投資をしています。

※4:1500万円が必要な理由について、詳しくは以下の「展開」ボタンをクリックして下さい。

展開

「SP500のインデックス投資」と「債権による投資」のポートフォリオであった場合、引退時の資産額から毎年4%ずつ取り崩しても30年間資産が枯渇しにくいという研究結果がある。(1998年にトリニティ大学の金融教授によって行われた研究。)「4%ルール」とも言われている。

4%ルールとは

「4%ルール」についても少し触れますが、2種類の方法が存在します。

- 引退時の資産残高の4%を毎年定額で取り崩す

- 毎年取り崩すタイミングの資産残高の4%を取り崩す

前者の方は、毎年取り崩す額が一定なので生活が安定しやすい分、取り崩し始めた初期に暴落が来ると資産が枯渇する確率が高まる。(資産残高が急激に落ちた後も一定額で取り崩すと、より多くの株数(口数)を手放す必要があるため、当初の一定額だと約5%程の確率で枯渇する。)

一方、後者の方は取り崩すタイミング毎の4%なので枯渇はしない。しかし、前者同様に暴落が来ると取り崩せる金額が一時的に目減りする恐れはある。(資産残高が急激に落ちた後の4%なので、取り崩した後の1年間は生活がやや厳しくなる恐れがある。ただし、前者とは異なり多くの株数(口数)を手放すことにはならないため、回復に期待しやすい。)

もちろん、この4%ルールも過去のデータに基づいた研究結果なので将来を保証する内容ではないです。なので信じるか否かは個人の判断になりますが、私は現状この研究結果を信じています。

以上のことから、「1500万円×4%=60万円」と求めることができるため、1500万円以上を目標としてます。

そして、上記の老後の生活のための資産を用意するのと同時に今を楽しむことも大切ですよね。「今を楽しむ」ためにも「今使える資産」というものをある程度持っておく必要があります。

ただ、「今使える資産」の方はリスクを取りすぎると「使いたい時に目減りしている」状況になり得ますよね。なので、「今使える資産」は”現金”と”債権”のみにしています。現金と債権は流動性も高く、株式と比較するとリスクも大幅に低減できるため、現金と債券の投資も怠らずに行なっています。

こうすることによって、還暦までの生活にもある程度余裕が生まれると考えています。

投資経験を積むため

もう一つの理由は投資経験を積むためです。なぜ投資経験を積みたいのか。それは次の2点です。

- 労働以外で資産を増やす手法を知りたいから

- ある程度勉強した後は、少額で実践したほうが身に付くと思うから

労働以外で資産を増やす手法を知りたい理由

いざ定年を迎えた後に生活が脅かされるほど資産が減り始めたらどうしましょう。現役時なら労働で賄えるかと思いますが、体力も衰えた老後になると労働で賄うにも限度がありますよね。

もちろん、短期的に利益を取りに行く行為は、ハイリスクハイリターンでほぼ投機に近くなると思いますが、「やる」か「やらない」かの選択肢を持てる事自体は良いのではないかと考えております。

また、資産所得に拘らず事業所得の勉強も疎かにしてはならないですが、事業所得を得るためには時代にマッチした三方良のビジネスを模索する必要があります。しかし、投資の手法は基本的に変わらないものと考えております。(UIの変化はあるかもしれませんが、本質に変化は起きないと考えている。)

そのため、今は不変的であると考える投資の手法について勉強を進めています。

ある程度勉強した後は、少額で実践したほうが身に付くと思う理由

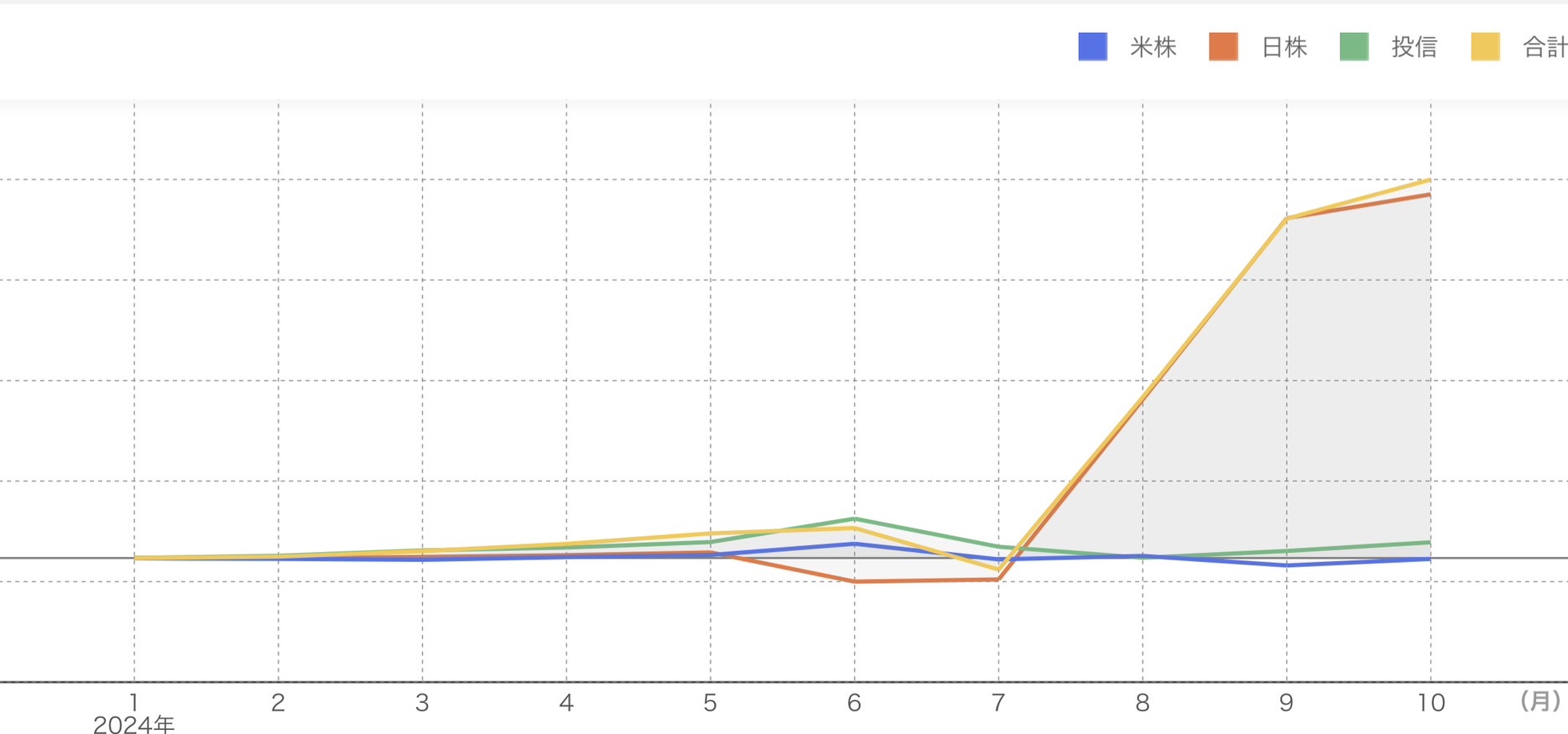

まず、現在私が行なっている資産運用について簡単に紹介します。

- 日本株(NISA)

- 米国株・米国ETF(NISA)

- 投資信託(NISA)

- 米国債券(利付債)

- ETN(原油)

- FX

- 外貨預金(FX除)

- 日経先物

- 暗号資産(BTC/ETH/BCH)

- (企業DC/自社株)

ざっと書き出してみましたが、こんな感じです。NISA以外は勉強がてらに取引を行なっているので収支はほぼプラマイゼロくらいです。

ただ、自分で稼いだ自分の金を動かしているので、身に沁みます。そして勉強では学べなかった細かい所についても見えてくるようになりました。

例えば、、、、

- 株式の配当は権利確定から数ヶ月後に受け取れる

- 外貨預金とFXの違いはレバレッジを掛けられるか否かだけ。FXのレバレッジを1倍にすれば、最小取引単位が異なるだけで外貨預金と同じ。スプレッドやスワップに着目すればFXの方が良い場合もある。

- 日経225の先物取引は、たとえマイクロでもドル円(レバ25倍)よりリスクとリターンが大きいと個人的に思えた。

まぁ、一番下の分はその時々によるかもしれませんが、先物には限月があるので”証拠金さえあれば永遠に”とはいきません。なので、ボラのことも考えると先物のほうがリスクとリターンが大きいように思います。(何の先物かによる)

これらは、調べれば出てくるのかもしれませんが、調べようと思えなければ調べられないですし、経験しなければ得られない財産と私は考えております。もちろん最初は少額で取引を始めるのが定石なので「少額で経験という財産を得られる」のは費用対効果の高い勉強法であると思います。

まとめ

日本は第二次世界大戦の資金調達のために郵便貯金などが推奨され「投資→貯蓄」の時代となりましたが、現代は「貯蓄→投資」に戻りつつあります。

「投資→貯蓄」は特に考えることもなく誰でも出来ることですが、「貯蓄→投資」はある程度知識が求められます。

- 何に投資すれば良いのか

- 投資に回す金額は何円が良いのか

- リスクは?リターンは?シャープレシオは?、そもそもリスク/リターン/シャープレシオって何?

- 暴落したけど売らなくて大丈夫?

- 暴騰したけど乗り遅れないように買うべき?

これらの知識は正直ネットでは手に入り難いです。言い方を変えると、多数派の意見はネットで手に入るかもしれませんが、それが正解なのかはわかりません。なぜなら、投資において正解はありません。強いていうなら、投資における正解は自分自身が信じれることです。

「自分自身が信じれること」を得るためには、ある程度の勉強と経験でしか得られないと私は考えます。「YouTuberの◯◯さんが言うことを信じる」って人もいますが、それは「自分の資産を他人に委ねる」ことになります。それで含み損を抱えても自分自身が納得するなら問題ないですが、他人の所為にするなら自分自身の知識を身につける必要があります。

自分自身の知識を身につけるために、私も日々精進します。

ここまでお読みいただきありがとうございます。