昨日は3000万円を作る方法についてご紹介しました。当記事では、

- 資産3000万円を毎年定額で取り崩すと何年持つ?

- 資産を減らさずに取り崩すには、毎年何万円取り崩せる?

の観点でご紹介します。まだ3000万円達成できるシナリオの記事を読んでいない方は、ぜひ以下もご覧ください。

前提条件

なお、当記事で紹介するシミュレーションは以下を前提に考えます。

- 総資産額:3000万円

- 想定リターン:5%

- 想定リスク:0%or10%

- 取り崩し年数:50年

- 税金については考慮しない

尚、リスク値を使用したシミュレーション結果は、ランダム関数を使用している為、毎回変動します。ご理解いただいた上でご覧ください。

また、老後資産であることを仮定し、健康寿命にも触れます。現代の健康寿命は

- 男性:72歳前後

- 女性:75歳前後

とされています。

では、さっそくシミュレーションしていきましょう。

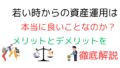

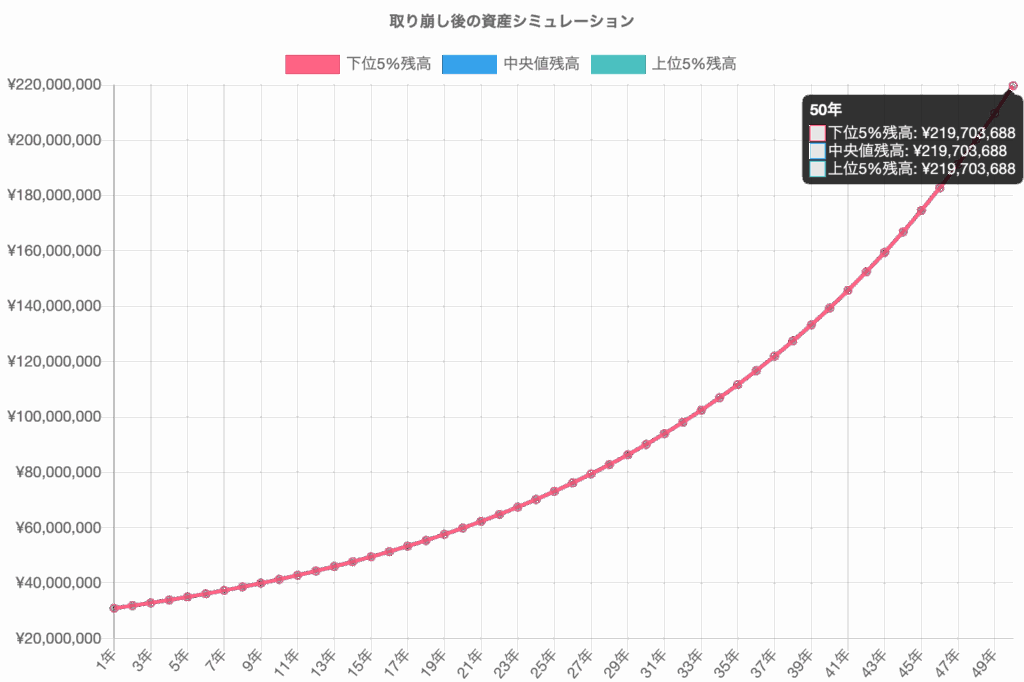

定額:毎年360万円を取り崩す場合

リスク:0%の場合

| 満額取崩可能年数: | 11年 |

| 最終年の取崩額: | 12年目 203,679円 |

リスク:10%の場合(一例)

| 下位5% | 中央値 | 上位5% | |

|---|---|---|---|

| 満額取崩可能年数: | 7年 | 10年 | 16年 |

| 最終年の取崩額: | 8年目 2,034,296円 | 11年目 2,228,078円 | 17年目 2,122,882円 |

結論

前提条件に対し、年360万円(月30万円)を取り崩すと、大凡10年で枯渇する結果となりました。

65歳から取り崩したと仮定した場合、健康寿命を迎えると同時くらいに資産が枯渇する計算のため、

- 健康寿命期間中も、資産が0になっても良い覚悟がある

- 元気な内に使い切りたい

- 健康寿命後は老齢年金で細々と暮らす覚悟がある

という人には向いている使い方かもしれません。筆者としてはお勧めできませんが。。。

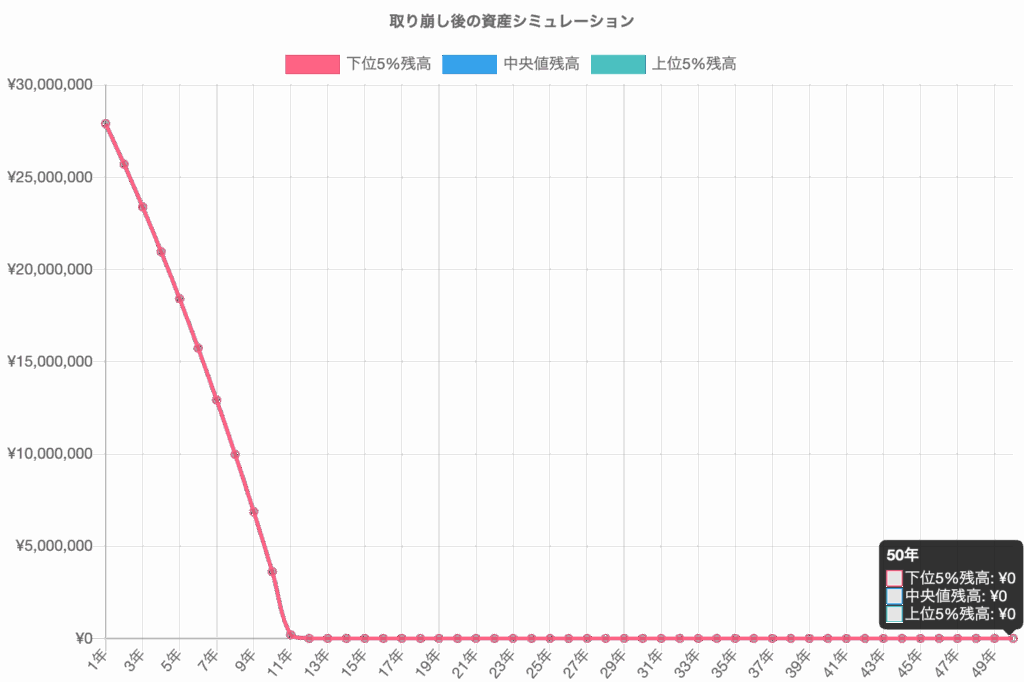

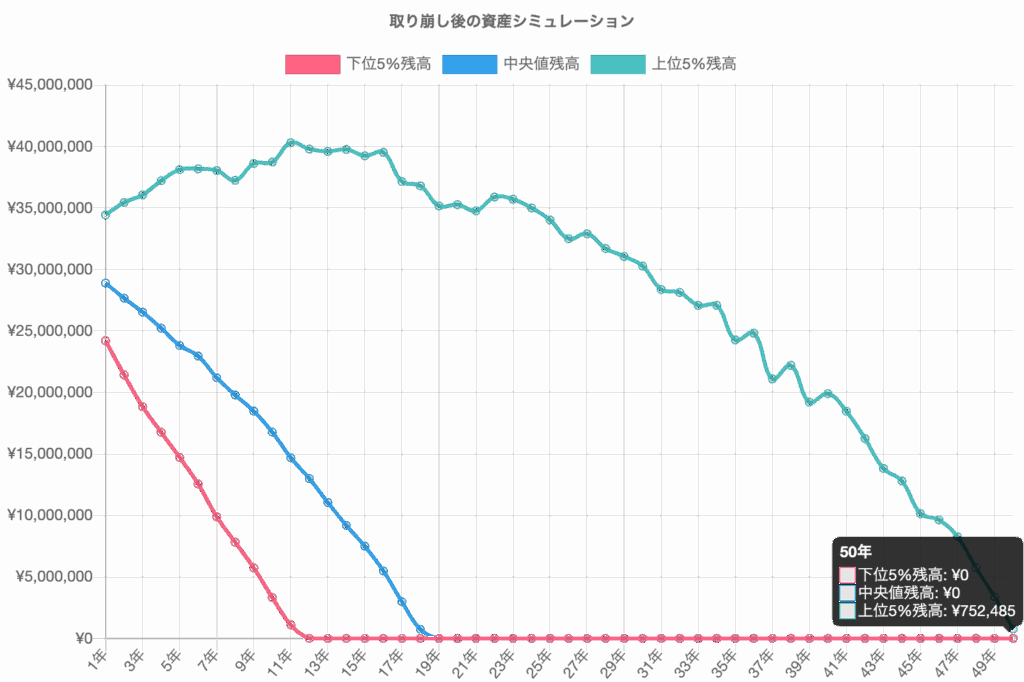

定額:毎年240万円を取り崩す場合

リスク:0%の場合

| 満額取崩可能年数: | 20年 |

| 最終年の取崩額: | 21年目 326,991円 |

リスク:10%の場合(一例)

| 下位5% | 中央値 | 上位5% | |

|---|---|---|---|

| 満額取崩可能年数: | 11年 | 18年 | 50年以上 |

| 最終年の取崩額: | 12年目 1,119,029円 | 19年目 827,520円 | 満額 |

| 最終年の総資産額: | – | – | 752,485 |

結論

前提条件に対し、年240万円(月20万円)を取り崩すと、大凡20年弱で枯渇する結果となりました。また、リスク次第では50年以上も資産が持つ結果となりました。

65歳から取り崩したと仮定した場合、健康寿命を迎えたあと10年近くは資産が持つ計算のため、

- 健康寿命期間中は、資産を0にさせたくない

- 元気な内に出来る限り使い切りたい

- 健康寿命後も一定期間は余裕を持ちたい

という人には向いている使い方かもしれません。しかし、長生きリスクを考えると筆者としてはお勧めできません。。。

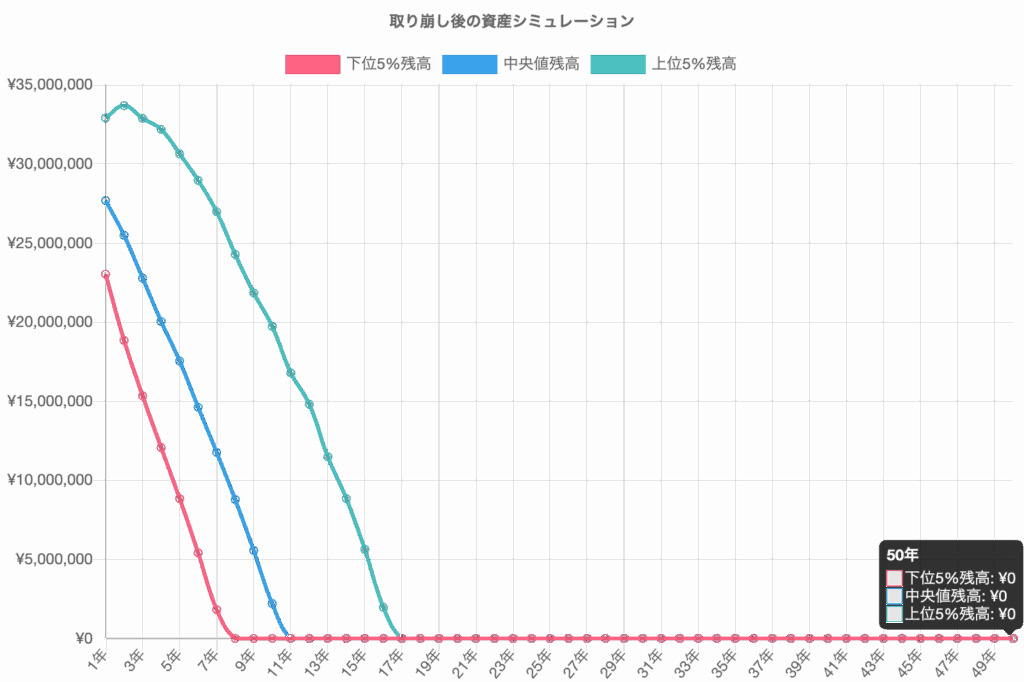

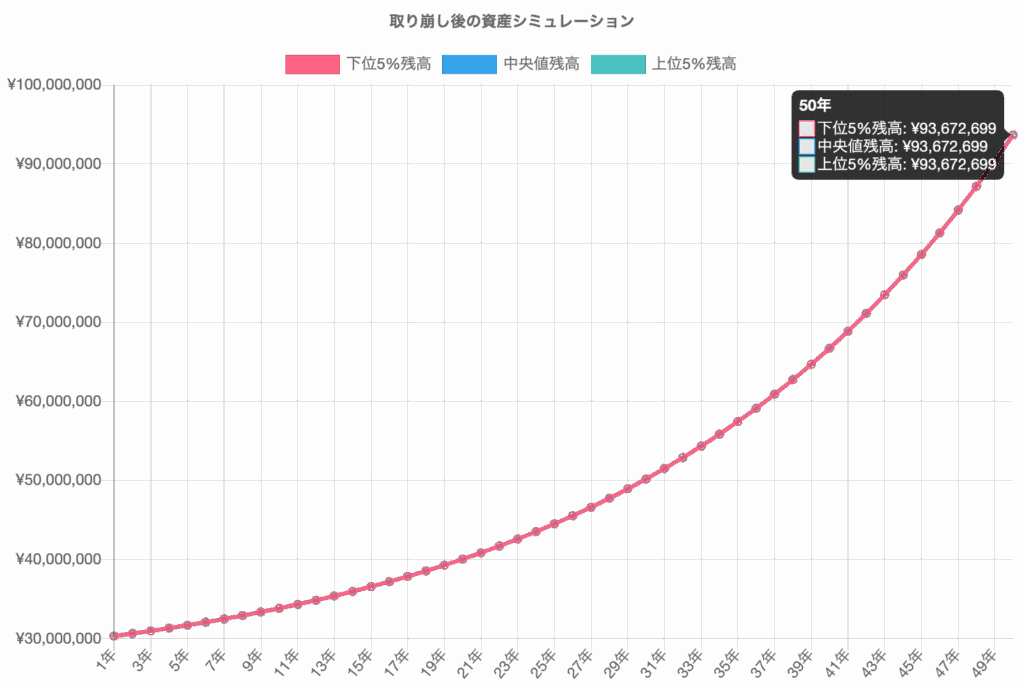

定額:毎年120万円を取り崩す場合

リスク:0%の場合

| 満額取崩可能年数: | 50年以上 |

| 最終年の総資産額: | 93,672,699円 |

リスク:10%の場合(一例)

| 下位5% | 中央値 | 上位5% | |

|---|---|---|---|

| 満額取崩可能年数: | 26年 | 50年以上 | 50年以上 |

| 最終年の取崩額: | 27年目 1,114,355円 | 満額 | 満額 |

| 最終年の総資産額: | – | 48,670,665円 | 401,336,929円 |

結論

前提条件に対し、年120万円(月10万円)を取り崩すと、大凡の確率で資産が枯渇しない結果となりました。

何歳から取り崩したとしても、25年以上は資産が持つ計算のため、

- 健康寿命期間中は、資産を0にさせたくない

- 元気な内から健康寿命後の生活も意識したい

- 健康寿命後もこれまで通りの生活をしたい

という人には向いている使い方かもしれません。しかし、筆者としては後述する定率での取り崩しの方がお勧めです。

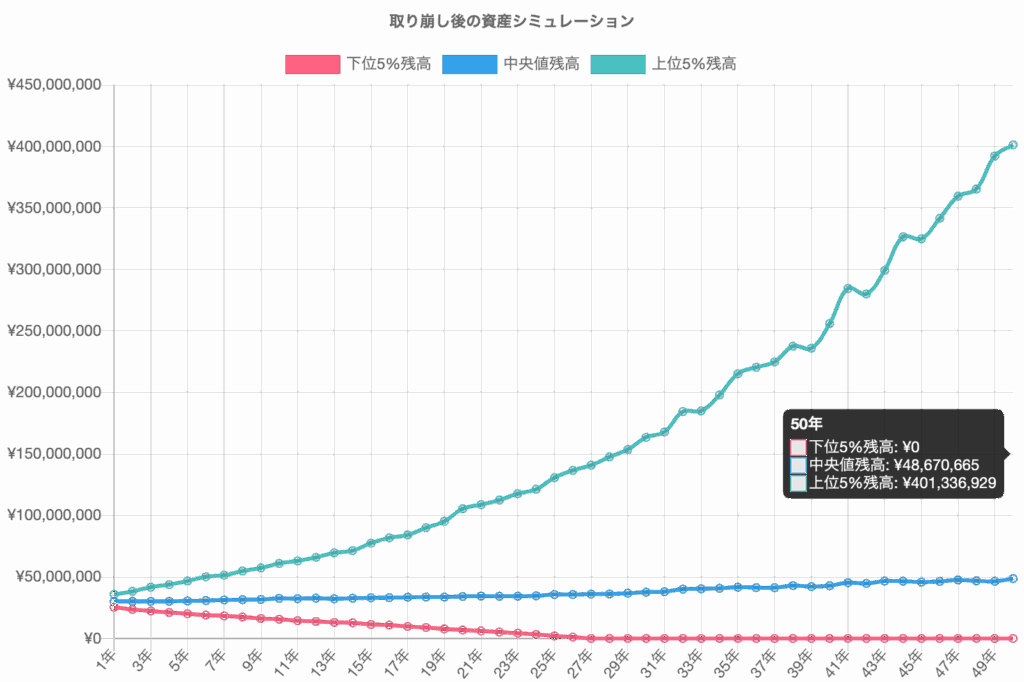

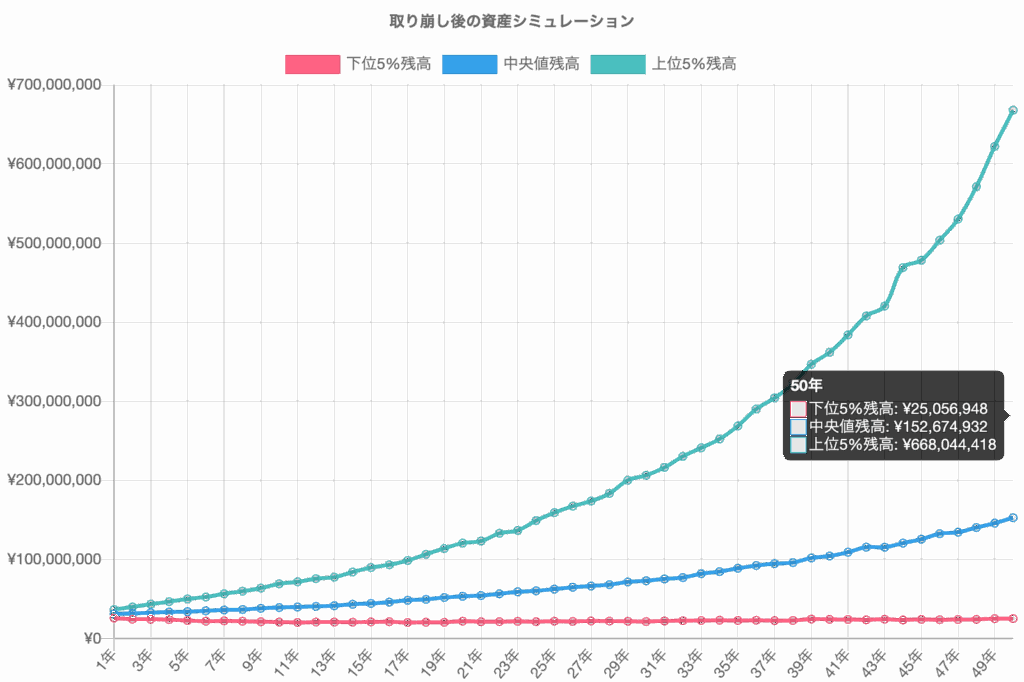

定額:毎年60万円を取り崩す場合

リスク:0%の場合

| 満額取崩可能年数: | 50年以上 |

| 最終年の総資産額: | 219,703,688円 |

リスク:10%の場合(一例)

| 下位5% | 中央値 | 上位5% | |

|---|---|---|---|

| 満額取崩可能年数: | 50年以上 | 50年以上 | 50年以上 |

| 最終年の取崩額: | 満額 | 満額 | 満額 |

| 最終年の総資産額: | 25,056,948円 | 152,674,932円 | 668,044,418円 |

結論

前提条件に対し、年60万円(月5万円)を取り崩すと、ほぼ確実に資産が枯渇しない結果となりました。

何歳から取り崩したとしても資産が枯渇せず、更に言えば高確率で資産が増えていくので、

- 年齢に関係なく、半永久的に「月+5万」で生活を豊かにしたい

- 子孫に資産を引き継ぎたい

という人には向いている使い方かもしれません。お勧め出来るか否かはさておき、後世にも引き継ぎたいという想いをお持ちの方にとっては良い使い方かと思います。

ただ、筆者としては、「自分で作り上げた資産は、葬式や仏具代だけ残して、あとは自分で使い切る」(いわゆるDIE WITH ZERO)の考えも持っているので何とも言えません。。。

※DIE WITH ZEROとは、自分が死ぬ時に手持ちの残金を0にする事を意味します。自分の寿命は誰にも分からないので極めて難しいですが、、、。

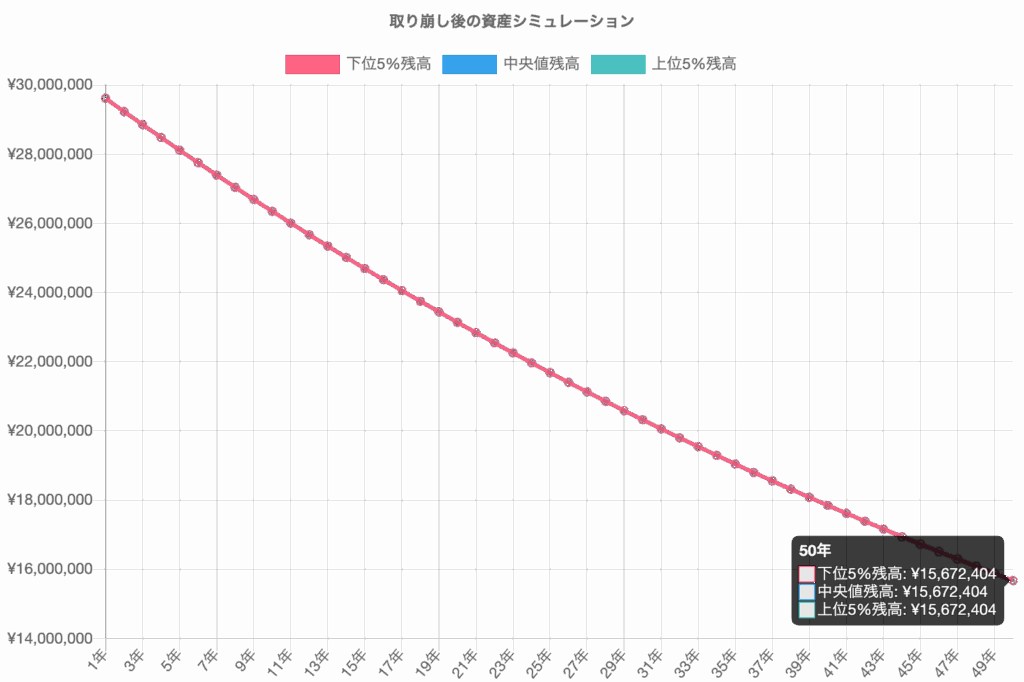

定率:毎年6%を取り崩す場合

リスク:0%の場合

| 最終年の総資産額: | 15,672,404円 |

| 最大取崩額: | 1,890,188円 / 年 |

| 最小取崩額: | 1,000,366円 / 年 |

| 取崩額の傾向: | 減少 |

リスク:10%の場合(一例)

| 下位5% | 中央値 | 上位5% | |

|---|---|---|---|

| 最終年の総資産額: | 4,041,713円 | 12,234,998円 | 39,691,916円 |

| 最大取崩額: | 1,603,223円 / 年 | 1,879,808円 / 年 | 2,906,592円 / 年 |

| 最小取崩額: | 257,982円 / 年 | 780,957円 / 年 | 2,196,762円 / 年 |

| 取崩額の傾向: | 減少 | 減少 | 横ばい |

結論

前提条件に対し、年6%を取り崩すと、基本的には徐々に取り崩し額が減少していきます。

65歳から取り崩したと仮定した場合、健康寿命を迎える頃の取り崩し見込み額は150万前後となるので

- 元気な内に多く使いたい

- 人生後半は老齢年金と足して細々と暮らす覚悟がある

という人には向いている使い方かもしれません。しかし、早いタイミングで暴落に巻き込まれると想定以下の取り崩し額になりますので、資産額が減少傾向になる6%取り崩しはあまりお勧めできません。

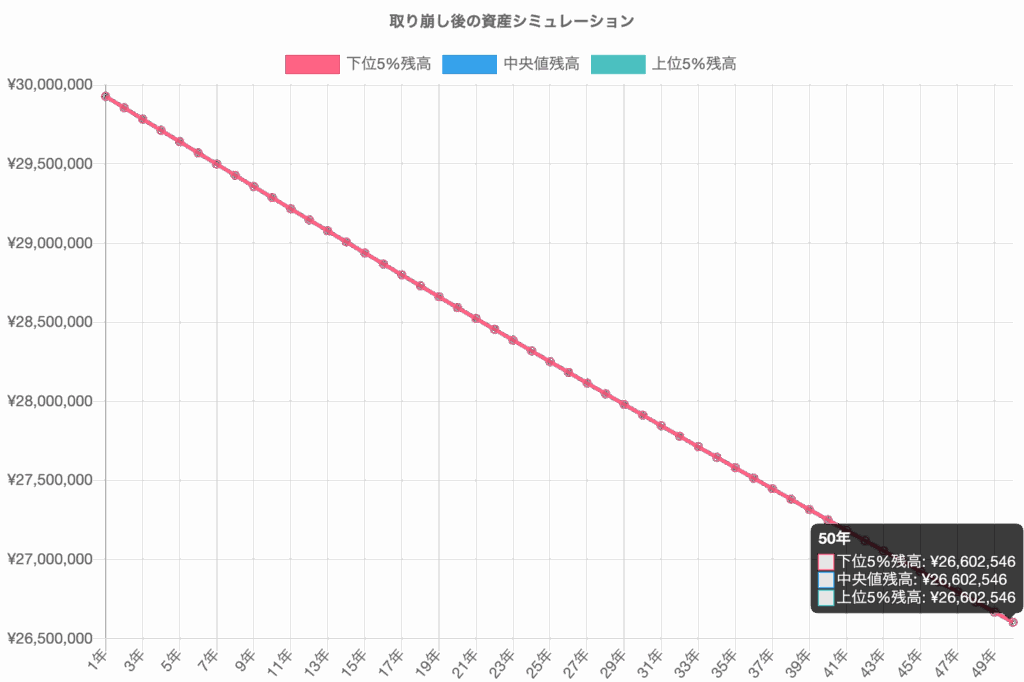

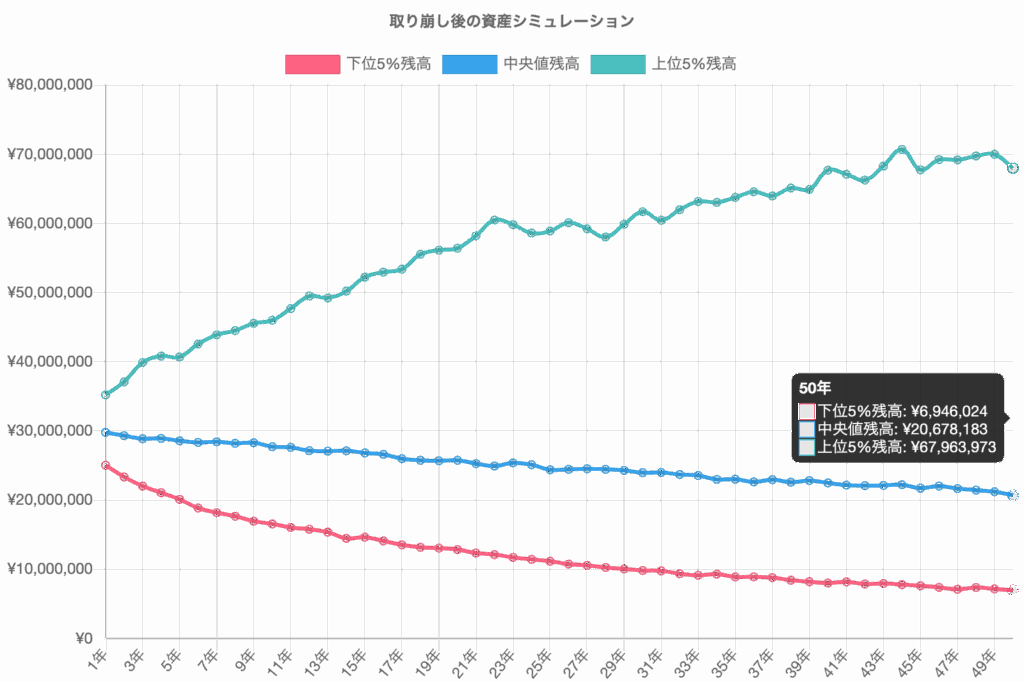

定率:毎年5%を取り崩す場合

リスク:0%の場合

| 最終年の総資産額: | 26,602,546円 |

| 最大取崩額: | 1,575,156円 / 年 |

| 最小取崩額: | 1,400,134円 / 年 |

| 取崩額の傾向: | 減少 |

リスク:10%の場合(一例)

| 下位5% | 中央値 | 上位5% | |

|---|---|---|---|

| 最終年の総資産額: | 6,946,024円 | 120,678,183円 | 67,963,973円 |

| 最大取崩額: | 1,317,652円 / 年 | 1,567,838円 / 年 | 3,719,513円 / 年 |

| 最小取崩額: | 365,580円 / 年 | 1,088,325円 / 年 | 1,853,317円 / 年 |

| 取崩額の傾向: | 減少 | 減少 | 上昇 |

結論

こちらも、定率6%同様です。6%の時よりは長持ちしますが、資産が減少することに変わりはありません。

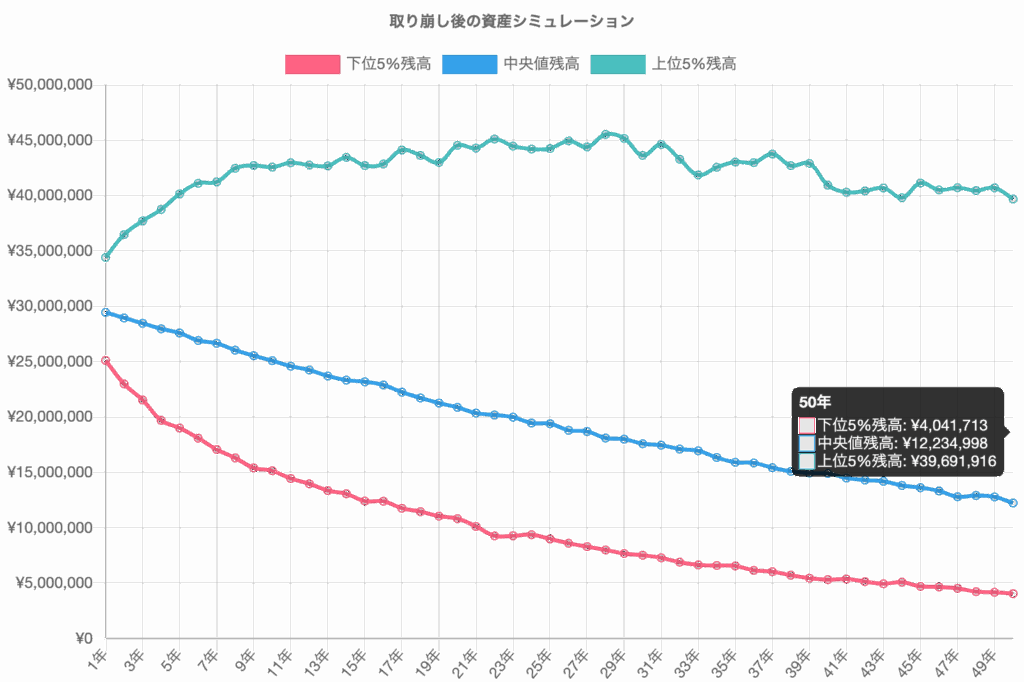

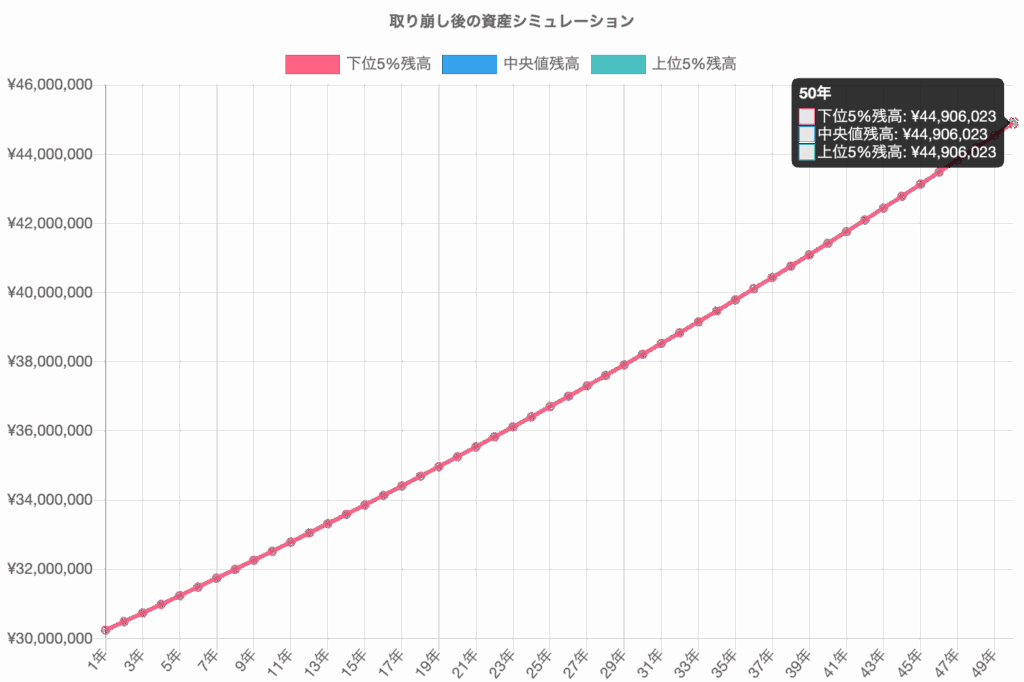

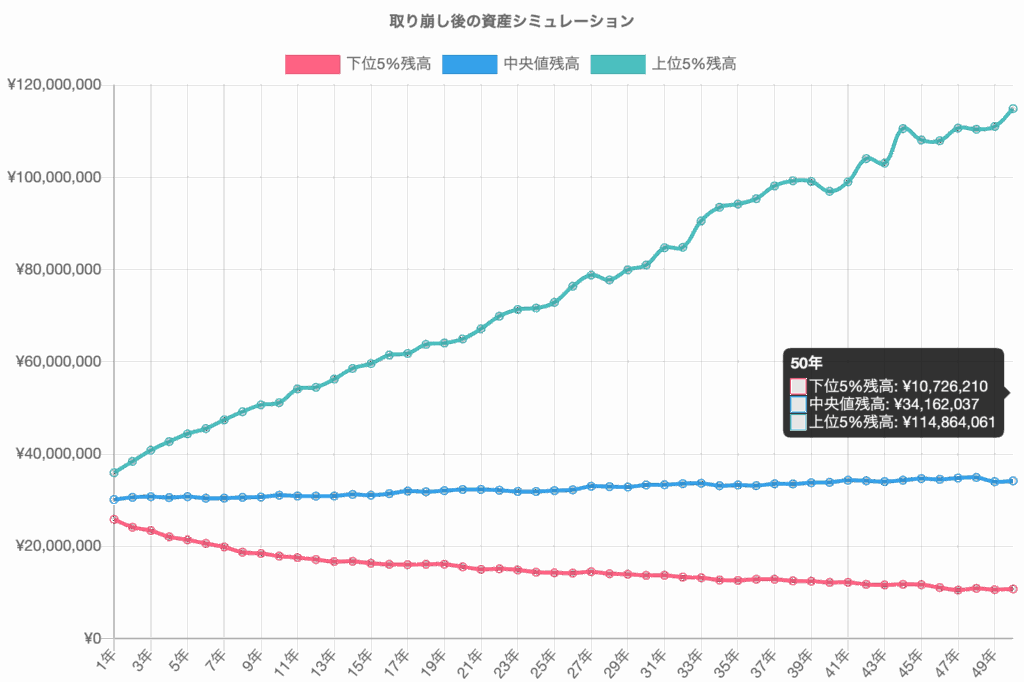

定率:毎年4%を取り崩す場合

リスク:0%の場合

| 最終年の総資産額: | 44,906,023円 |

| 最大取崩額: | 1,871,084円 / 年 |

| 最小取崩額: | 1,260,125円 / 年 |

| 取崩額の傾向: | 上昇 |

リスク:10%の場合(一例)

| 下位5% | 中央値 | 上位5% | |

|---|---|---|---|

| 最終年の総資産額: | 10,726,210円 | 34,162,037円 | 114,864,061円 |

| 最大取崩額: | 1,075,613円 / 年 | 1,454,306円 / 年 | 4,786,003円 / 年 |

| 最小取崩額: | 446,925円 / 年 | 1,254,695円 / 年 | 1,497,023円 / 年 |

| 取崩額の傾向: | 減少 | 横ばい | 上昇 |

結論

前提条件に対し、年4%を取り崩すと、基本的には資産を維持しながら取り崩すことが可能です。

何歳から取り崩したとしても、資産を基本減らすことなく取り崩すことになるので、

- 安定した資産所得を生きている限り受け取り続けたい

という人には向いている使い方かもしれません。もちろん、リスク次第では下がる可能性も否定できませんが、想定利回り以下の取り崩し率に設定すれば、原則的には横ばいから緩やかな右肩上がりになることが期待できます。

そのため、筆者としてはこの取り崩しが最もお勧めできます。

しかし、インフレ(物価上昇)率によっては、実質的に目減りするリスクは避けられないので、より一層の安定を求める方は以下の3%(想定利回りの-2%)が最適解になるかもしれません。

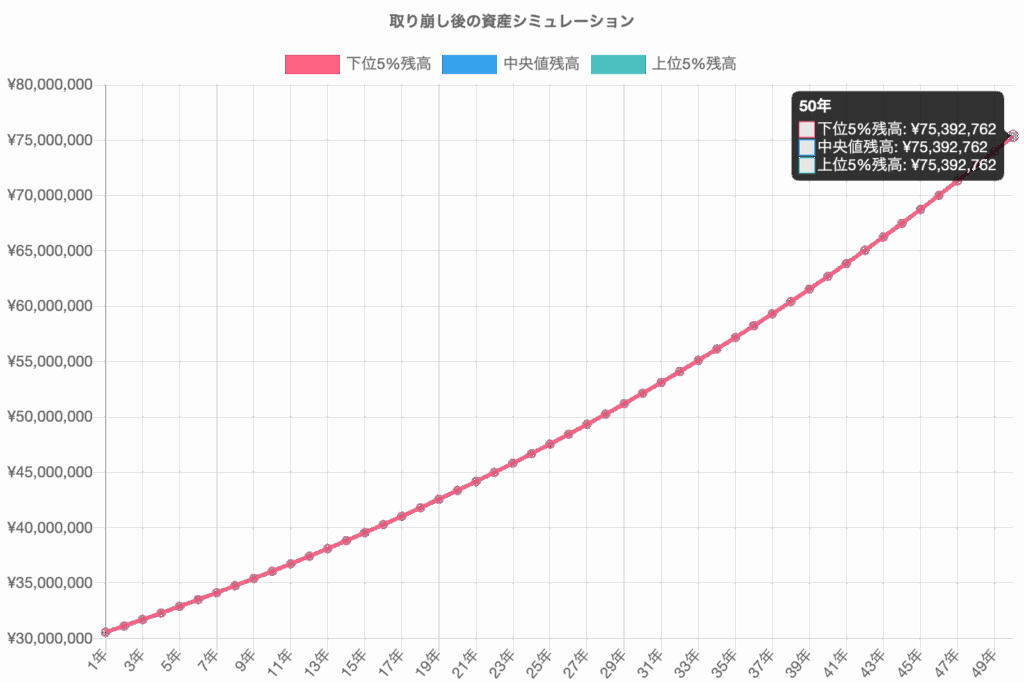

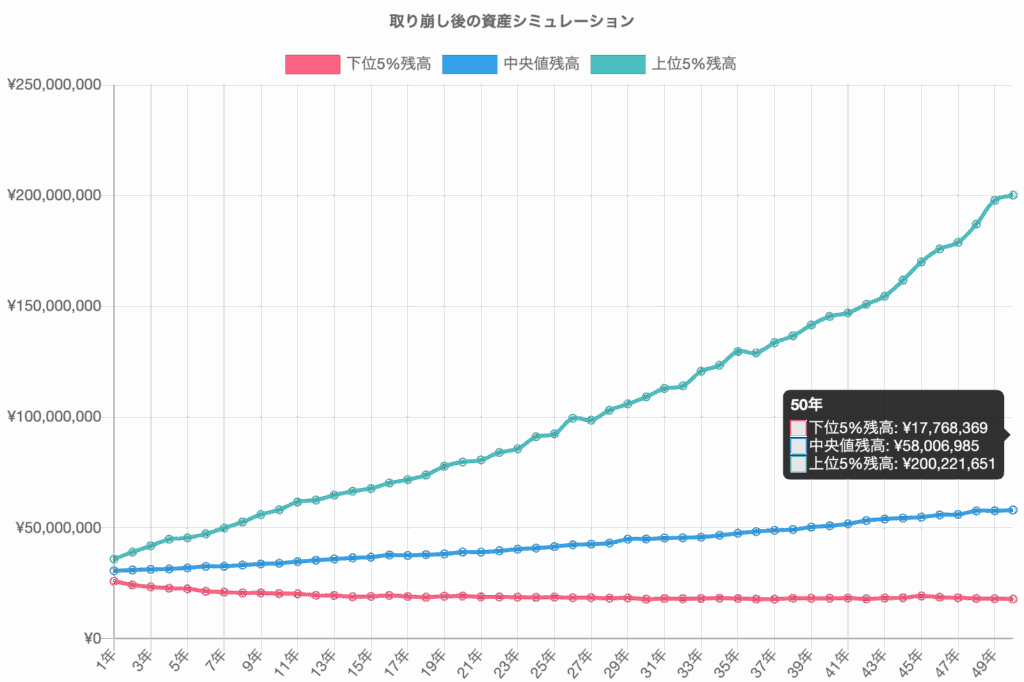

定率:毎年3%を取り崩す場合

リスク:0%の場合

| 最終年の総資産額: | 75,392,762円 |

| 最大取崩額: | 2,331,735円 / 年 |

| 最小取崩額: | 945,094円 / 年 |

| 取崩額の傾向: | 上昇 |

リスク:10%の場合

| 下位5% | 中央値 | 上位5% | |

|---|---|---|---|

| 最終年の総資産額: | 17,768,369円 | 58,006,985円 | 200,221,651円 |

| 最大取崩額: | 798,583円 / 年 | 1,794,030円 / 年 | 6,192,422円 / 年 |

| 最小取崩額: | 549,537円 / 年 | 945,529円 / 年 | 1,108,805円 / 年 |

| 取崩額の傾向: | 横ばい | 上昇 | 上昇 |

結論

前提条件に対し、年3%を取り崩すと、基本的には資産を増やしながら取り崩すことが可能です。

何歳から取り崩したとしても、資産を増やしながら取り崩すことになるので、

- 若いうちはお小遣いとして少額を取り崩し、高齢になった時は生活の為に多く取り崩したい

という人には向いている使い方かもしれません。もちろん、リスク次第では下がる可能性も否定できませんが、想定利回りを2%下回る取り崩し率であれば、原則的には緩やかな右肩上がり以上になることが期待できます。

しかし、年を取るにつれて生活の為に必要な資金も減少する傾向にあるため、この取り崩しシナリオだと逆行することになります。

なので、筆者としての最適解は上記で述べたとおり4%の取り崩しと考えています。

以下に、当記事で取り上げた取り崩しシミュレーションツールがあります。よければ、ご自身で様々なシミュレーションを行なって試行錯誤頂ければと思います。

まとめ

ここまで長文のシナリオをご覧いただきありがとうございます。「定額」「定率」のそれぞれでシミュレーションしてみましたが、いかがでしたでしょうか。

それぞれのメリット、デメリットを改めておさらいしましょう。

- 定額のメリット

- 生活水準が安定する

- 定率のメリット

- 資産が枯渇することが(ほぼ)無い

- 定額のデメリット

- 取り崩し初期に暴落に巻き込まれると、資産が枯渇する可能性がある

- 定率のデメリット

- 暴落に巻き込まれると、一時的に取り崩し可能額が減少し生活に支障をきたす可能性がある

まとめるとこんな感じになります。もちろん、これに対する明確な正解は存在せず最後は自分自身で判断する必要があります。

しかし、筆者的な意見を言うと、資産とはRPGで例えるとHP(体力)になります。働ける内ならともかく、老後になってHPが0になると二進も三進もいかなくなります。

そうならない為には、「定額」で取り崩すよりも「定率」で取り崩す方が良いのでは無いかと考えています。

よくある質問

- Q資産の取り崩しは「定額」と「定率」のどっちがいいの?

- A

これに対する明確な正解はありません。「定額」は毎年同じ額の収入増につながり生活費の計算がしやすくなる一方、資産が枯渇する可能性があります。「定率」は資産が枯渇することはないものの、取り崩せる額が少額になる可能性があるため、毎年の収入が安定しなくなります。どちらを選ぶかは、ご自身次第です。

- Q老後資金はいくら必要なの?

- A

老後を迎える前の5年間の生活費から計算すれば良いと思います。なぜかと言うと、今30代や40代の方はインフレや生活レベルの変化によって大きく誤差が出ることが予想されます。その為、その時になってみないと分からないです。

- Q老後は3000万円あれば安全?

- A

その人の生活レベルによるので何とも言えないですが、一般的な人であれば「公的年金」にプラスして毎月10万円程は取り崩せる計算ですので、「年金+10万円」で足りるか否かをご自身で判断頂ければと思います。